Продовжуємо розглядати особливості формування податкових документів з обліку ПДВ в конфігурації BAS «Комплексне управління підприємством».

Нагадую, що про налаштування програми для автоматичного створення вихідних податкових документів я писала тут.

Стаття з прикладами формування податкових документів за різних обставин – тут.

Розглянемо ще один цікавий приклад зі схемою «за першою подією».

Приклад №3.

Наша компанія домовилась з клієнтом про поставку певної партії товару за обумовленою в договорі ціною. Товар поставляється під замовлення і тільки після передоплати. Але в договорі також є умова, що ціна при остаточному відвантаженні може змінитись.

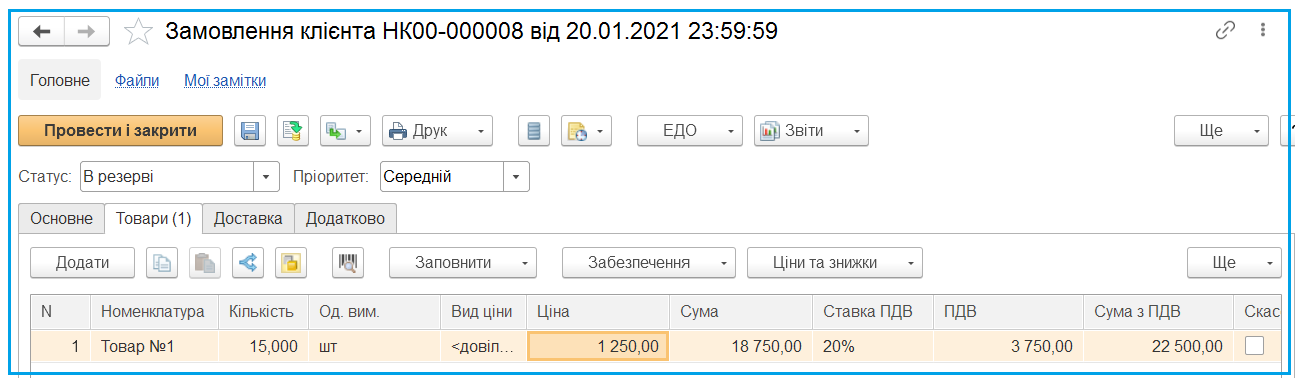

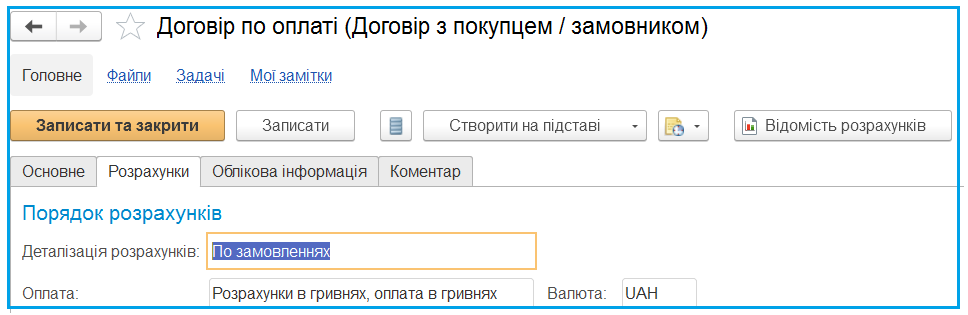

В програмі ми створюємо договір з деталізацією розрахунків «по замовленнях» і замовлення на початкову специфікацію:

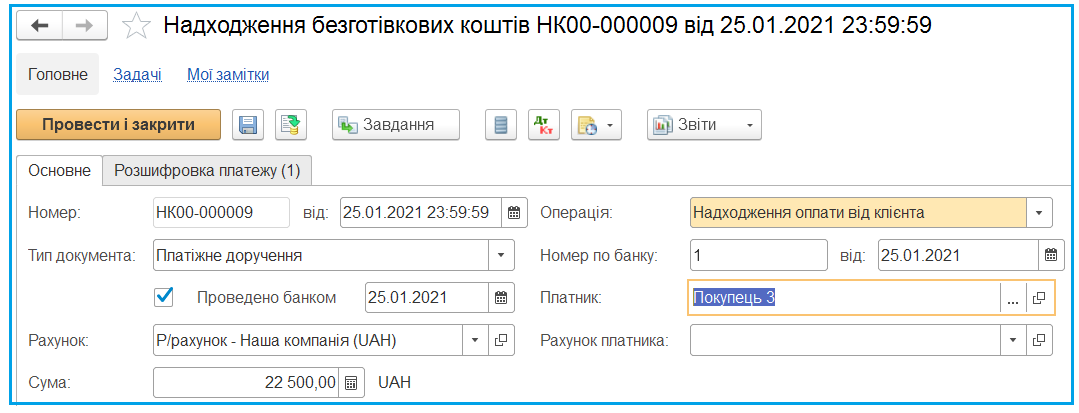

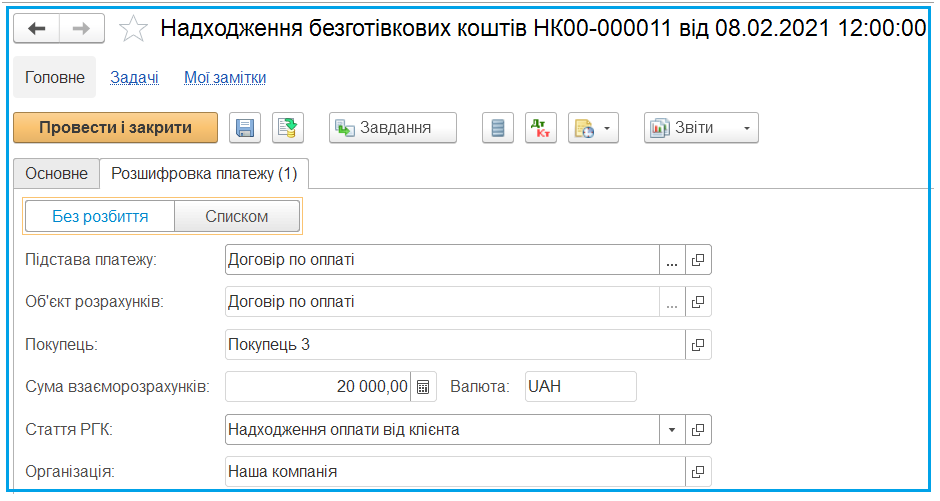

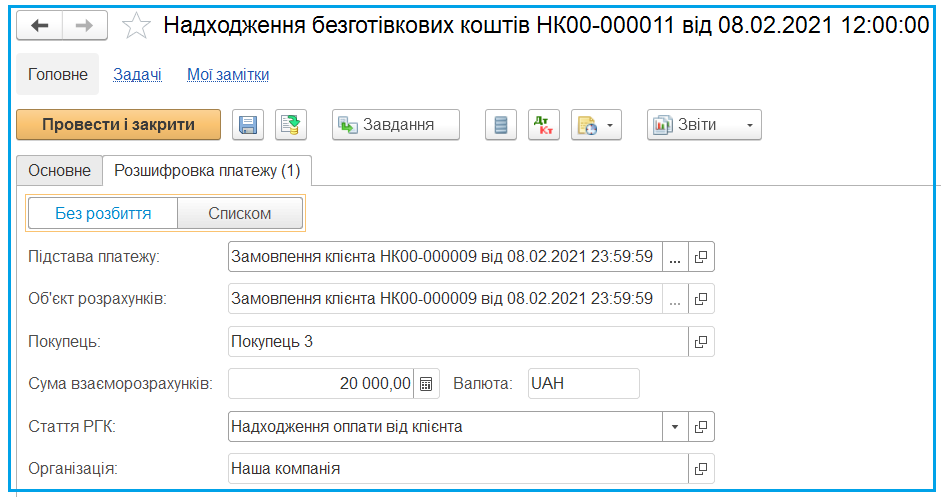

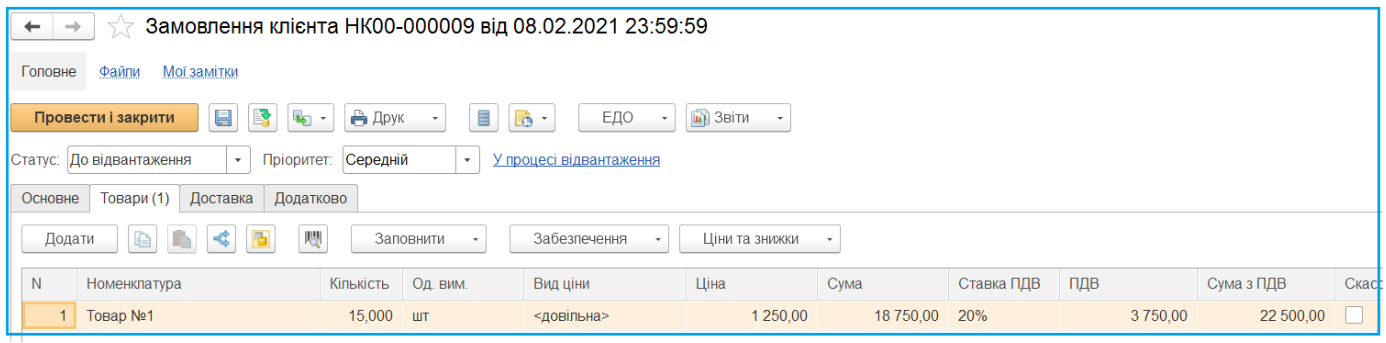

На виконання умов договору клієнт робить переодоплату на всю суму початкового замовлення. На підставі цього документу формуємо надходження безготівкових коштів:

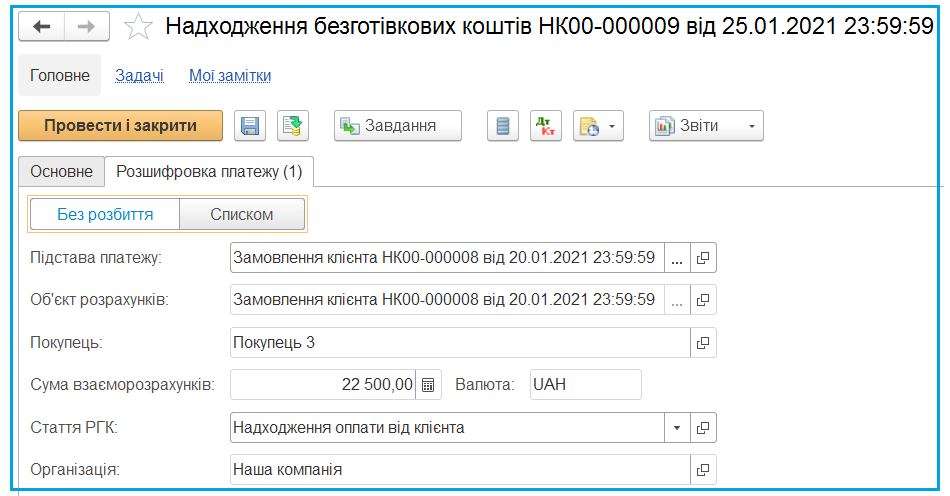

Здійснюємо контроль заповнення розшифровки платежу і проводимо документ.

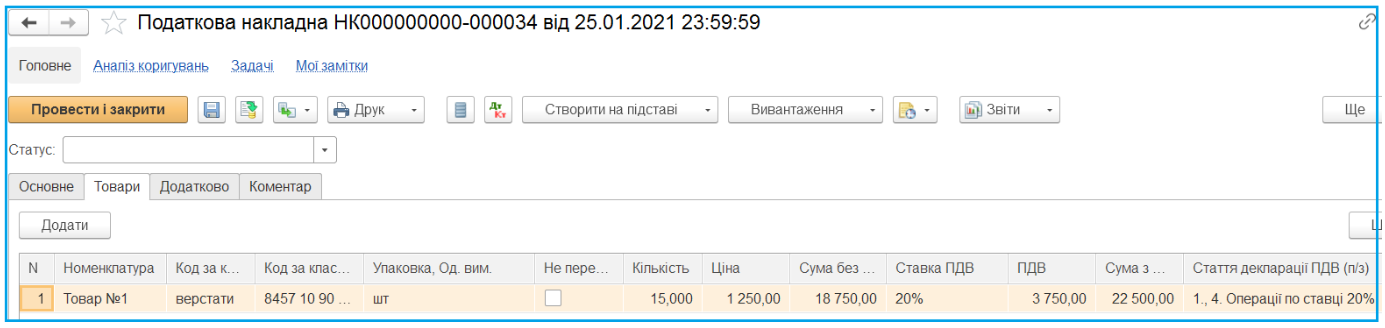

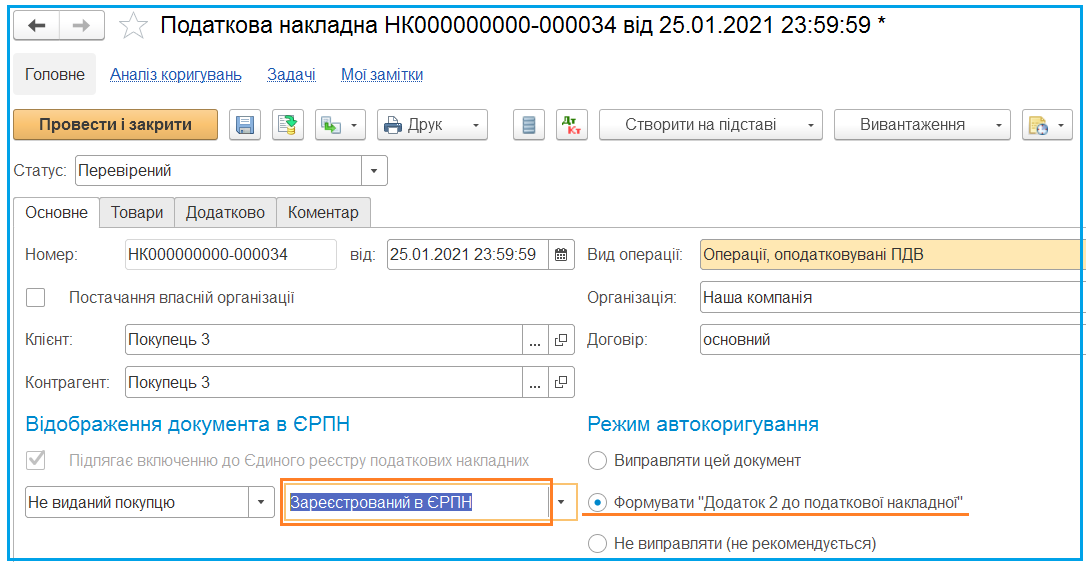

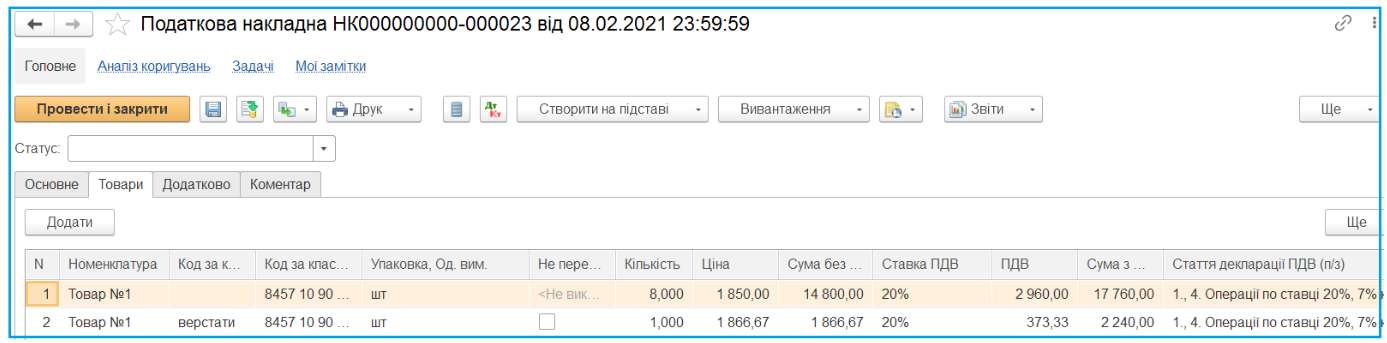

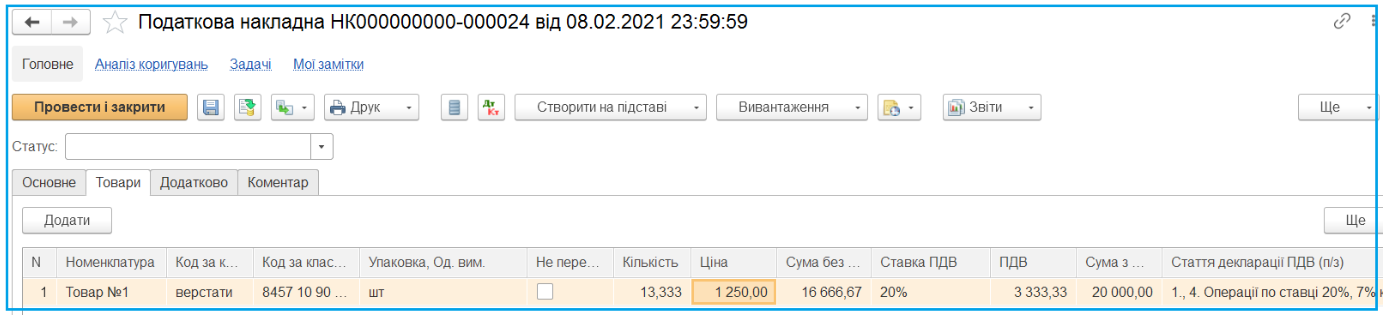

Переходимо до формування податкових накладних за січень, не забуваємо актуалізувати розрахунки. На виході маємо по цьому клієнту податкову накладну на авансовий платіж:

Документ створений датою отримання грошових коштів. Він заповнений номенклатурним складом, скопійованим із замовлення, вказаного у якості об’єкта розрахунків. Після реєстрації податкової накладної в ЄРПН, змінюємо її статус в програмі на «Перевірений» та «Зареєстрований в ЄРПН».

Увага! Поля групи «Відображення документа в ЄРПН» стають доступними тільки після зміни статусу документа на «Перевірений».

Після зміни стану «Не зареєстрований в ЄРПН» документа на будь-який інший програма автоматично змінить режим автокоригування на «Формувати Додаток 2 до податкової накладної». І при подальшому переформуванні податкових документів за допомогою автоматичної обробки цей документ не буде змінюватись.

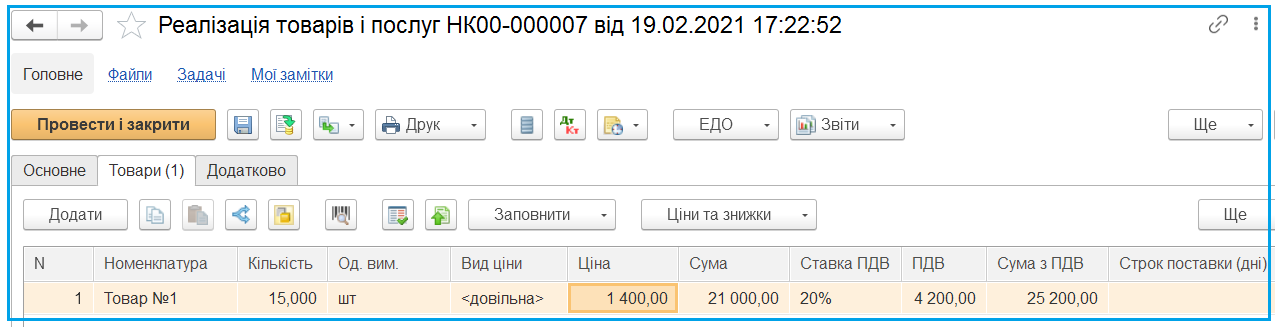

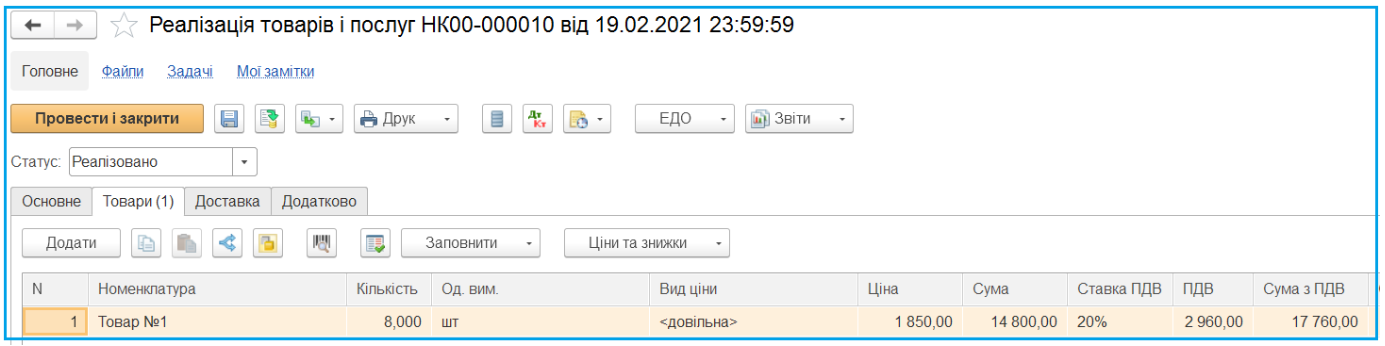

Наша компанія після отримання авансу від покупця замовила для нього обумовлений товар і в лютому місяці отримала його. Але виявилося що, в зв’язку з ринковими коливаннями, ціна постачання змінилась більше, ніж на 10 відсотків. І тому, керуючись пунктами договору, наша компанія перерахувала ціну відвантаження для клієнта.

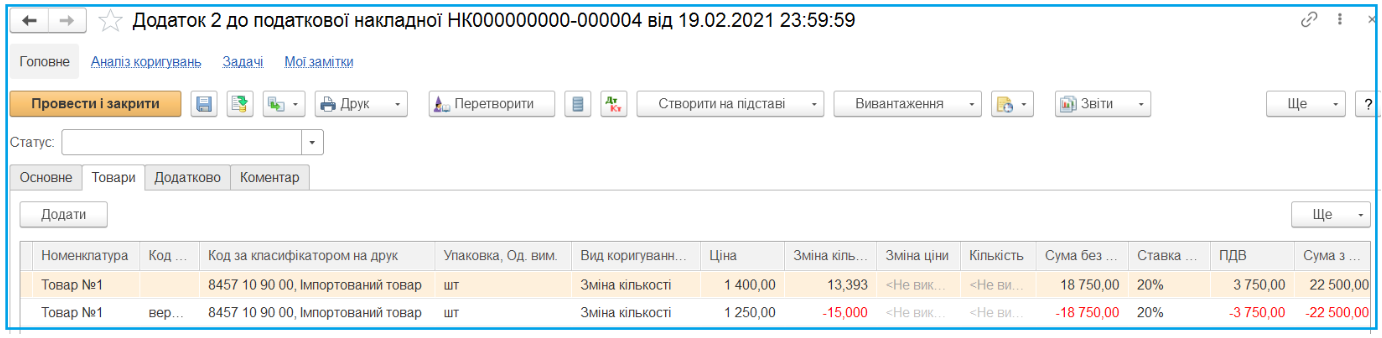

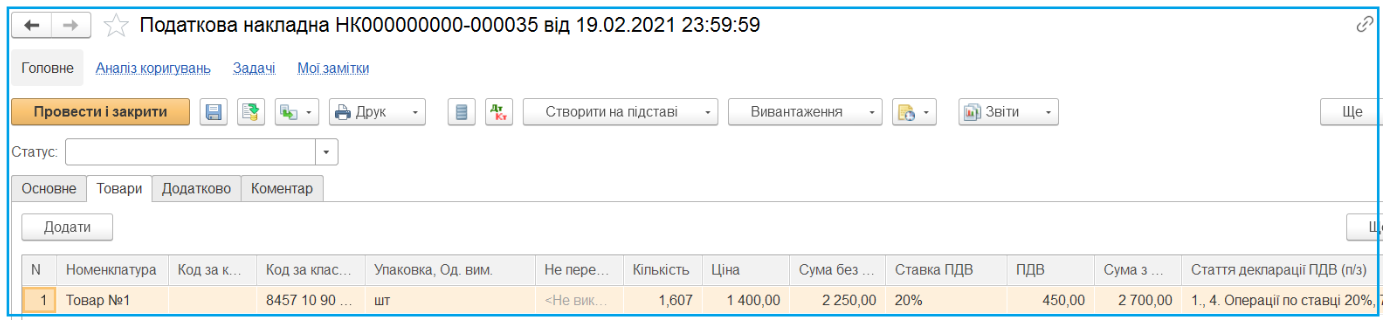

Позаяк ціна поставки та її загальна сума змінились, ця господарська операція потребує виписки додаткових податкових документів. Що програма і робить – а саме:

- Формує датою реалізації Додаток 2 до податкової накладної з коригуванням ціни:

- Формує датою реалізації податкову накладну на суму перевищення реалізації над авансом:

Відповідно до ПКУ в більшості випадків датою нарахування ПДВ - датою виникнення податкових зобов'язань і права на податковий кредит вважається дата події, що сталося раніше - оплати або відвантаження. Тобто, момент визначення бази оподаткування ПДВ найчастіше визначається «за першою подією». Однак у ряді випадків нарахування можуть проводитися, наприклад, по оплаті (касовий метод) або по відвантаженню (метод нарахування).

Касовий метод здебільшого застосовується в державному секторі. При поставці товарів і послуг з оплатою за рахунок бюджетних коштів датою виникнення податкових зобов'язань є дата зарахування коштів на банківський рахунок платника податку (тобто, «по оплаті»).

А наприклад, для операцій фінансової оренди датою виникнення податкових зобов'язань у орендодавця є дата фактичної передачі об'єкта фінансової оренди в користування орендарю (тобто, «по відвантаженню»).

Використання схеми визначення бази ПДВ «По відвантаженню».

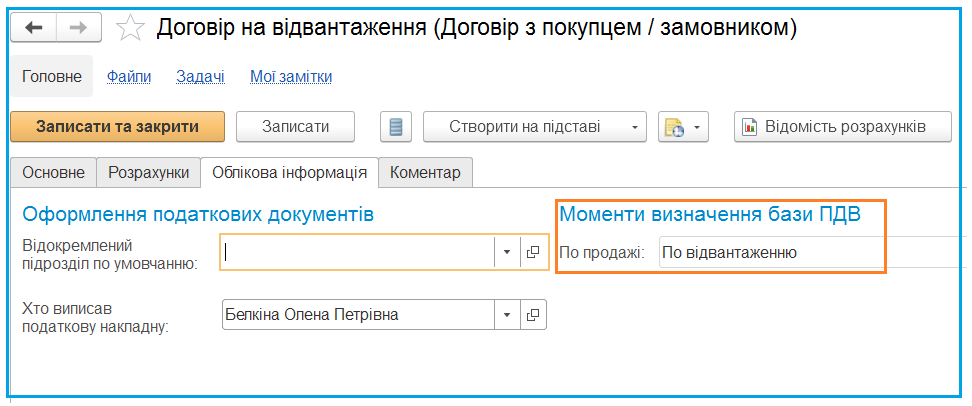

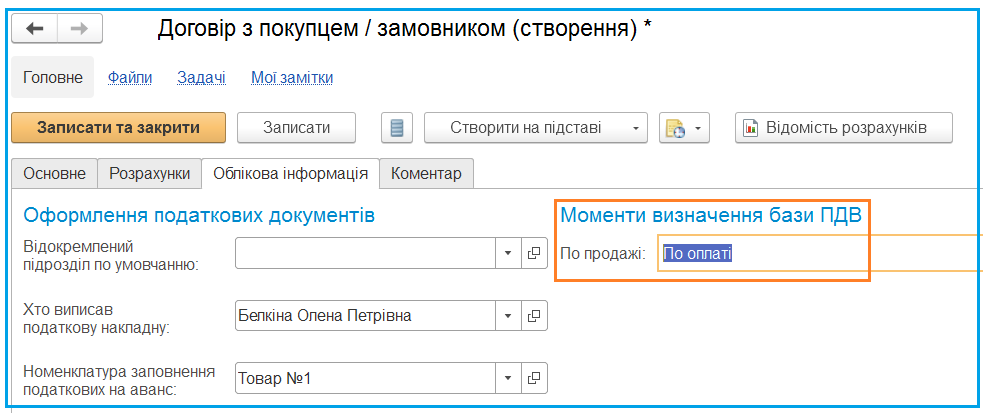

Для відпрацювання прикладу створюємо в системі договір зі значенням поля «Момент визначення бази ПДВ», що дорівнює «По відвантаженню»:

Зверніть увагу на те, що в даному випадку поле «Номенклатура заповнення податкових на аванс» відсутнє як таке.

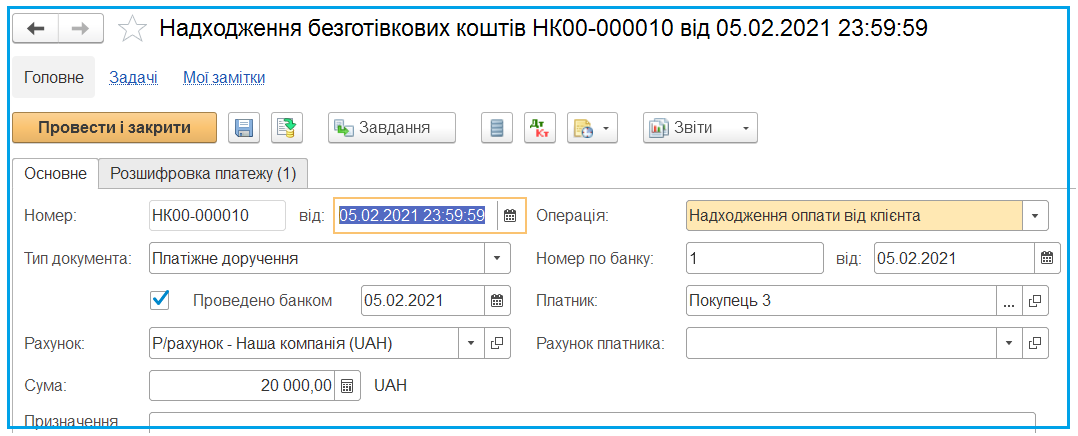

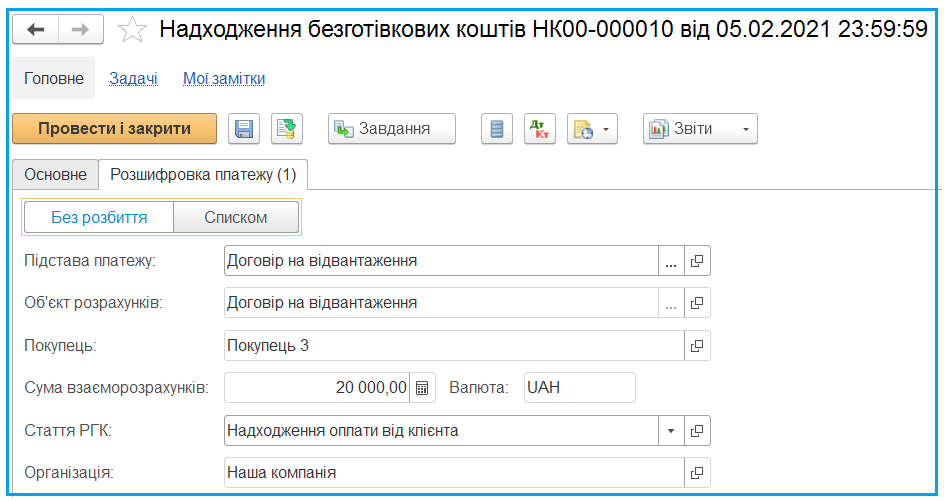

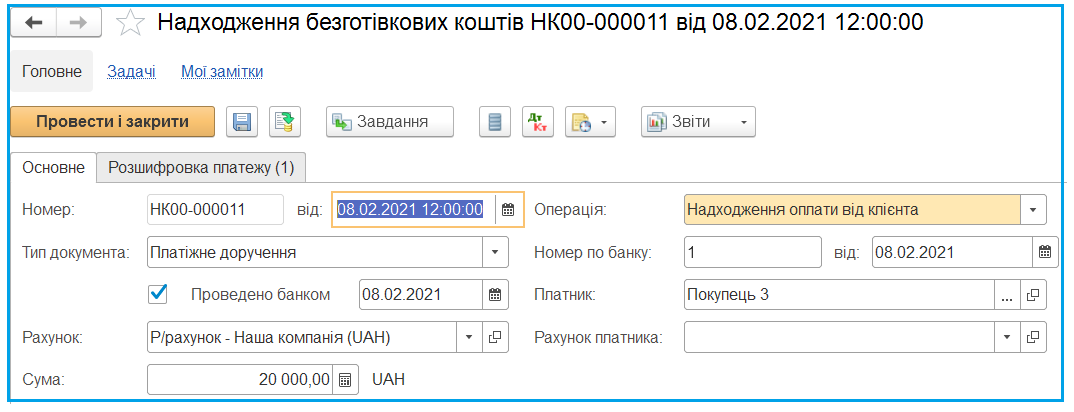

Оформимо надходження авансу від клієнта на суму 20 000 грн.

і вкажемо в якості підстави платежу новостворений договір:

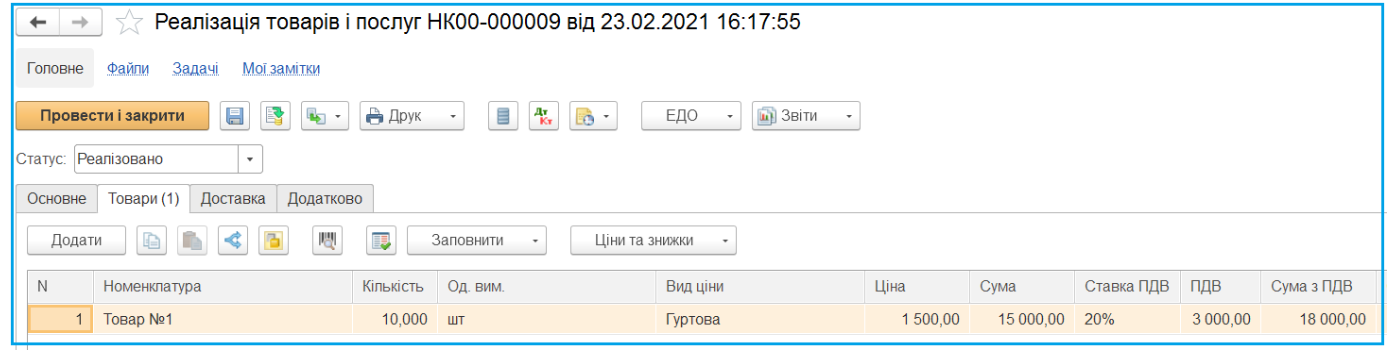

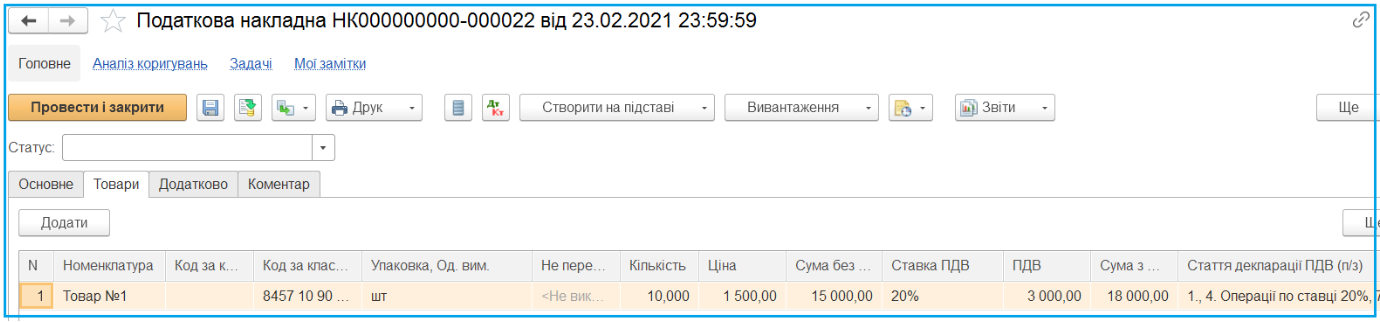

Далі проведемо відвантаження товару клієнту на суму 18 000 грн.:

Після відпрацювання обробки «Оформлення податкових документів» побачимо, що система створить податкову накладну з датою та номенклатурний складом, що відповідає документу реалізації.

Не дивлячись на те, що є залишок коштів, не «закритих» продажом товару, обробка по автоматичному створенню податкових документів на цей факт ніяк не відреагувала.

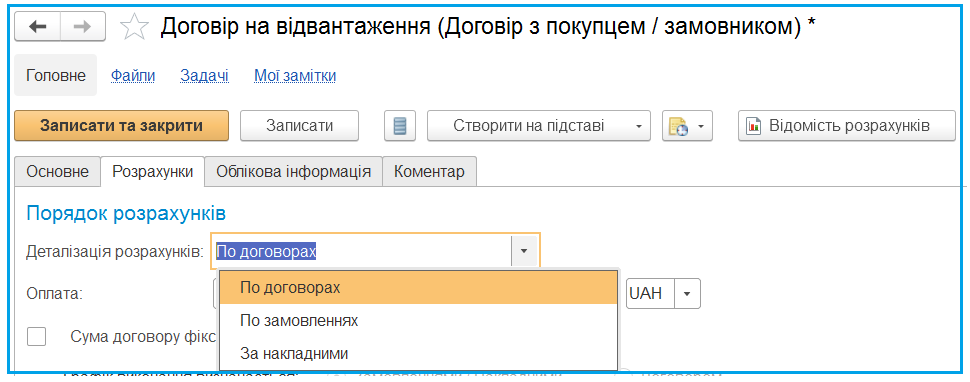

При використанні методу нарахувань в податковому обліку ПДВ не важливо, яку деталізацію розрахунків ви вказуєте в договорі:

Вибір варіантів розрахунків: в цілому за договором і з деталізацією за замовленнями або накладними буде мати значення тільки для управлінського обліку замовлень, виконання графіку оплат, управління заборгованістю клієнтів тощо.

При веденні розрахунків в цілому за договором передбачена можливість автоматичного розподілу оплат за розрахунковими документами за принципом ФІФО, яке виконується спеціальним регламентним завданням або при формуванні відповідних звітів «Дебіторська заборгованість» та «Кредиторська заборгованість».

Сума заборгованості визначається в цілому за договором, незалежно від встановленого порядку розрахунків: «за договором», «за замовленнями» або «за накладними». При цьому враховується тільки фактична заборгованість (відвантаження клієнту, отримання від нього оплати). Простроченість заборгованості визначається відповідно до дат кредитних етапів у замовленні або дати кредиту після відвантаження в накладній.

Якщо відвантаження оформлюється за замовленням клієнта, то строк заборгованості визначається датою кредитного етапу оплати в замовленні клієнта.

Якщо відвантаження оформлюється без замовлення клієнта, то строк заборгованості визначається в документі «Реалізація товарів і послуг» відповідно до тієї дати, яка вказана в полі «Кредит після відвантаження».

Використання схеми визначення бази ПДВ «По оплаті» (касовий метод).

Касовий метод - метод податкового обліку, за яким дата виникнення податкових зобов’язань визначається як дата зарахування (отримання) коштів на банківський рахунок (у касу) платника податку або дата отримання інших видів компенсацій вартості поставлених (або тих, що підлягають поставці) ним товарів (послуг), а дата виникнення права на податковий кредит визначається як дата списання коштів з банківського рахунку (видачі з каси) платника податку або дата надання інших видів компенсацій вартості поставлених (або тих, що підлягають поставці) йому товарів (послуг) (пп.14.1.266 п.14.1 ст.14 Податкового кодексу України (далі - ПКУ)).

Зазначене правило визначення дати виникнення податкових зобов’язань поширюється також на операції з постачання зазначених товарів/послуг для житлово-комунальних та бюджетних установ, що отримують такі товари/послуги, якщо вони зареєстровані як платники податку (п.187.10 ст.187 ПКУ).

Крім цього, датою виникнення податкових зобов’язань при постачанні товарів/послуг з оплатою за рахунок бюджетних коштів є дата зарахування таких коштів на банківський рахунок платника податку або дата отримання відповідної компенсації у будь-якій іншій формі, включаючи зменшення заборгованості такого платника податку за його зобов’язаннями перед бюджетом (п.187.7 ст.187 ПКУ).

Також за операціями з виконання підрядних будівельних робіт суб’єкти підприємницької діяльності можуть застосовувати касовий метод податкового обліку відповідно до пп.14.1.266 п.14.1 ст.14 ПКУ (п.187.1 ст.187 ПКУ).

Отже, щоб програма формувала податкові документи за касовим методом, в договорі вибираємо значення «По оплаті» в полі «Моменти визначення бази ПДВ»:

Приклад №1. Деталізація розрахунків «по договорах», у звітному місяці наявна реалізація товару.

В договорі встановимо деталізацію розрахунків «по договорах». За допомогою документа «Надходження безготівкових коштів» зафіксуємо в системі авансовий платіж на суму 20 000 грн.:

В якості підстави платежу та об’єкта розрахунків виступатиме новостворений договір:

Проведемо в програмі реалізацію товарів клієнту за цим договором на суму, меншу за суму отриманих грошей,

і побачимо, що програма сформує податкову накладну з двома рядками:

- Перший рядок – відповідно до номенклатурного складу документу відвантаження;

- Другий рядок – на суму перевищення авансу над реалізацією і з вказівкою номенклатури, що вибрана в полі «Номенклатура заповнення податкових на аванс» в договорі з клієнтом.

При цьому дата податкової накладної відповідає даті одержання коштів.

Приклад №2. Деталізація розрахунків «по замовленнях», у звітному місяці наявна реалізація товару.

Якщо ж вказати в договорі, що розрахунки деталізуються «по замовленнях»,

то побачимо наступну картину.

В документі «Надходження безготівкових коштів» в полі «Підстава платежу» можна вказати замовлення, яке буде виступати в якості об’єкта розрахунків:

І тоді при формуванні податкової накладної система буде враховувати номенклатурний склад замовлення, а не документу реалізації.

Для чистоти експерименту документ реалізації залишимо без змін, як у першому прикладі, а замовлення створимо таке:

Як бачимо, обробка розрахувала кількість пропорційно сумі платежу та з урахуванням ціни, що вказана в замовленні:

Резюме.

Ми розглянули основні приклади використання схем обліку ПДВ в конфігурації «BAS Комплексне управління підприємством».

Наші експерти-консультанти та програмісти готові розробити та впровадити будь-яку нестандартну методику обліку ПДВ на кшталт виписки зведених податкових накладних при безперервному (ритмічному) характері поставок товару. Такий кейс описаний тут.

Олена Албіхіна,

Сертифікований консультант-методист HOTKEY,

Експерт з автоматизації бізнес-процесів.